Thuế môn bài là khoản tiền mà doanh nghiệp, hộ, cá nhân kinh doanh phải nộp định kỳ hàng năm hoặc khi mới ra sản xuất, kinh doanh. Mức nộp thuế môn bài hàng năm không lớn nhưng là nghĩa vụ bắt buộc, trừ trường hợp được miễn.

* Thuế môn bài là cách gọi phổ biến của người dân dùng để chỉ lệ phí môn bài.

1. Mức nộp thuế môn bài

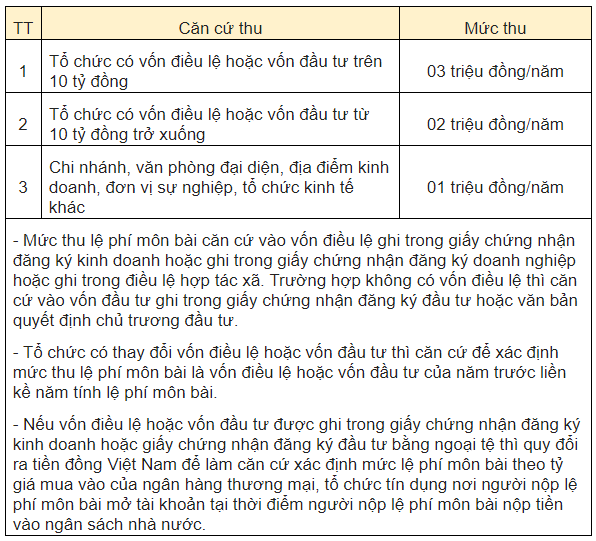

* Mức thu đối với tổ chức sản xuất, kinh doanh hàng hóa, dịch vụ (doanh nghiệp, hợp tác xã..)

Căn cứ khoản 1 Điều 4 Nghị định 139/2016/NĐ-CP và khoản 1 Điều 4 Thông tư 302/2016/TT-BTC, mức thu thuế môn bài đối với tổ chức hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ như sau:

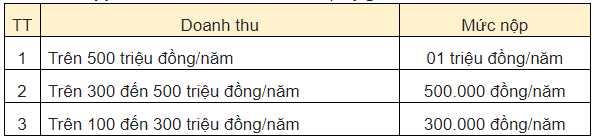

* Mức thu lệ phí môn bài đối với cá nhân, hộ gia đình

Xem doanh thu để làm căn cứ xác định mức thu lệ phí môn bài đối với cá nhân, nhóm cá nhân, hộ gia đình, địa điểm mới ra kinh doanh của hộ kinh doanh và một số lưu ý về mức thu lệ phí môn bài tại: Bậc thuế môn bài và mức nộp thuế môn bài 2023

2. Hạn nộp thuế môn bài 2023

* Hạn nộp tiền thuế

– Thời hạn nộp thuế môn bài 2023 chậm nhất là ngày 30/01/2023.

Ngoài ra, cũng cần lưu ý hạn nộp đối với một số trường hợp khác, cụ thể:

– Đối với doanh nghiệp nhỏ và vừa chuyển đổi từ hộ kinh doanh (bao gồm cả đơn vị phụ thuộc, địa điểm kinh doanh của doanh nghiệp) khi kết thúc thời gian được miễn lệ phí môn bài (năm thứ tư kể từ năm thành lập doanh nghiệp) thì thời hạn nộp lệ phí môn bài như sau:

+ Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng đầu năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30/7 năm kết thúc thời gian miễn.

+ Trường hợp kết thúc thời gian miễn lệ phí môn bài trong thời gian 6 tháng cuối năm thì thời hạn nộp lệ phí môn bài chậm nhất là ngày 30/01 năm liền kề năm kết thúc thời gian miễn.

– Hộ kinh doanh, cá nhân kinh doanh đã chấm dứt hoạt động sản xuất, kinh doanh sau đó hoạt động trở lại thì thời hạn nộp lệ phí môn bài như sau:

+ Trường hợp ra hoạt động trong 6 tháng đầu năm: Chậm nhất là ngày 30/7 năm ra hoạt động.

+ Trường hợp ra hoạt động trong thời gian 6 tháng cuối năm: Chậm nhất là ngày 30/01 năm liền kề năm ra hoạt động.

* Hạn nộp tờ khai lệ phí môn bài

Căn cứ khoản 1 Điều 10 Nghị định 126/2020/ND-CP, thời hạn nộp hồ sơ khai lệ phí môn bài như sau:

– Người nộp lệ phí môn bài (trừ hộ kinh doanh, cá nhân kinh doanh) mới thành lập (bao gồm cả doanh nghiệp nhỏ và vừa chuyển từ hộ kinh doanh) hoặc có thành lập thêm đơn vị phụ thuộc, địa điểm kinh doanh hoặc bắt đầu hoạt động sản xuất, kinh doanh thực hiện nộp hồ sơ khai lệ phí môn bài chậm nhất là ngày 30/01 năm sau năm thành lập hoặc bắt đầu hoạt động sản xuất, kinh doanh.

Nếu trong năm có thay đổi về vốn thì người nộp lệ phí môn bài nộp hồ sơ khai lệ phí môn bài chậm nhất là ngày 30/01 năm sau năm phát sinh thông tin thay đổi.

– Hộ kinh doanh, cá nhân kinh doanh không phải nộp hồ sơ khai lệ phí môn bài. Cơ quan thuế căn cứ hồ sơ khai thuế, cơ sở dữ liệu quản lý thuế để xác định doanh thu làm căn cứ tính số tiền lệ phí môn bài phải nộp và thông báo cho người nộp lệ phí môn bài.

3. 10 trường hợp được miễn thuế môn bài

Điều 3 Nghị định 139/2016/NĐ-CP và điểm c Khoản 1 Điều 1 Nghị định 22/2020/NĐ-CP quy định những trường hợp sau đây đuuợc miễn lệ phí môn bài:

(1) Cá nhân, nhóm cá nhân, hộ gia đình hoạt động sản xuất, kinh doanh có doanh thu hàng năm từ 100 triệu đồng trở xuống.

(2) Miễn lệ phí môn bài trong năm đầu thành lập hoặc ra hoạt động sản xuất, kinh doanh (từ ngày 01/01 đến ngày 31/12) đối với:

– Tổ chức thành lập mới (được cấp mã số thuế mới, mã số doanh nghiệp mới).

– Hộ gia đình, cá nhân, nhóm cá nhân lần đầu ra hoạt động sản xuất, kinh doanh.

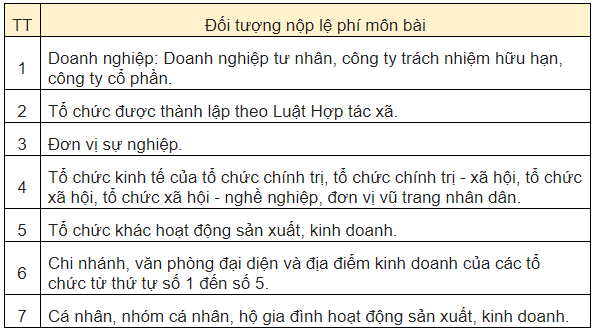

4. Đối tượng phải nộp thuế môn bài

Căn cứ Điều 2 Nghị định 139/2016/NĐ-CP và khoản 1 Điều 1 Thông tư 65/2020/TT-BTC, người nộp lệ phí môn bài là tổ chức, cá nhân hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, trừ trường hợp được miễn, bao gồm:

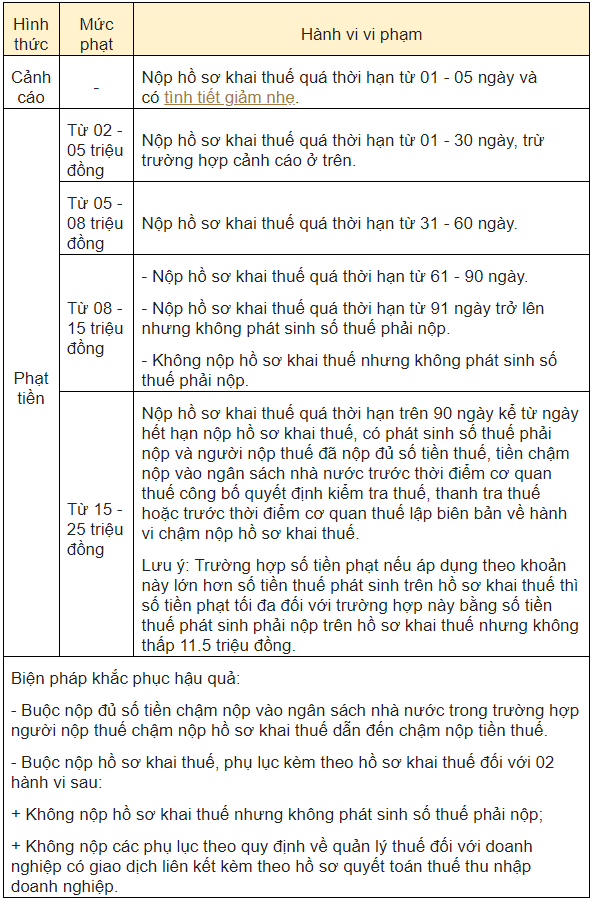

5. Mức phạt khi chậm nộp tờ khai, không nộp thuế môn bài

* Mức phạt đối với hành vi nộp hồ sơ khai thuế môn bài

Căn cứ Điều 13 Nghị định 125/2020/NĐ-CP, tùy thuộc vào thời gian chậm nộp mà mức xử phạt sẽ khác nhau, cụ thể:

* Mức phạt khi không nộp lệ phí môn bài

Khoản 2 Điều 59 Luật Quản lý thuế 2019 quy định mức tính tiền chậm nộp và thời gian tính tiền chậm nộp tiền thuế nói chung và lệ phí môn bài nói riêng như sau:

Số tiền chậm nộp (tiền phạt khi chậm nộp) = Số tiền lệ phí môn bài chậm nộp x 0.03% x Số ngày chậm nộp

Nói cách khác, n Tuần trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định và tiền thuế chậm chuyển đã phụ vào ngân sách nhà nước.

Cũng giống như cờ bạc trực tuyến, trách nhiệm về thuế là quan trọng, Slotogate, nền tảng chơi game hàng đầu, không chỉ mang đến trải nghiệm giải trí thú vị mà còn nhấn mạnh đến trách nhiệm về thuế. Với danh tiếng là một nền tảng an toàn và đáng tin cậy, Slotogate là lựa chọn hàng đầu cho những ai đang echeck casinos tìm kiếm sự phấn khích và giải trí trong thế giới cờ bạc trực tuyến.

Kết luận: Mức thuế môn bài 2023 vẫn giữ nguyên nhưng có một số điểm khác về mức phạt chậm nộp, hạn nộp hồ sơ khai lệ phí. Hạn nộp thuế môn bài năm 2023 chậm nhất là ngày 30/01//2023.